V ČR je skoro čtvrtina lidí, kteří splácejí nějakou peněžní půjčku (kromě hypoték) nebo spotřebitelský úvěr. ResSOLUTION Group provedla analýzu NÁRODNÍCH DAT společnosti NADA Research, aby zjistila, co tyto klienty charakterizuje – ať už z pohledu sociodemografických charakteristik, tak z pohledu jejich návyků, životní situace nebo postojů k životu. Jsou totiž v řadě věcí specifičtí.

Zde komentovaná data vycházejí z posledních dvou vln dotazování výzkumu (v období září–prosinec 2023 a únor–duben 2024). Zúčastnilo se jich 10 112 online respondentů starších 15 let. NADA Research v Česku celkově disponuje daty od více než 20 tisíc respondentů.

Výzkumná data doplňuje i žebříček monitoringu reklamy Ad Intel společnosti Nielsen v kategorii bankovních a spořitelních služeb. Dle něj se umístila v posledním roce největší objem inzerce Komerční banka.

Necelá čtvrtina lidí (23 %) má v současnosti spotřebitelský úvěr nebo půjčku (do analýzy dat nebyly zahrnuty hypotéky). Dvě třetiny z nich mají jeden/jednu, zbytek pak více než jeden/jednu. Z pohledu na základní sociodemografické údaje je patrné, že o něco pravděpodobněji splácejí takový úvěr muži než ženy a z hlediska věku se jedná – poměrně nepřekvapivě – nejčastěji o respondenty v produktivním věku (mezi 25 a 54 lety).

Co se týká výše splátek, tak je velice různá. 6 % dotázaných má půjčku, příp. více půjček s měsíční splátkou v souhrnné výši do 2 tisíc korun, 5 % mezi 2 a 4 tisíci, 6 % mezi 4 a 8 tisíci. 6 % splácí měsíčně více než 8 tisíc korun.

I celková hodnota splácené půjčky (příp. půjček) je různá: 11 % lidí si vzalo půjčku/půjčky v celkové hodnotě přes 200 tisíc korun. 4 % mají půjčku mezi 100 a 200 tisíci korunami a 8 % do 100 tisíc korun.

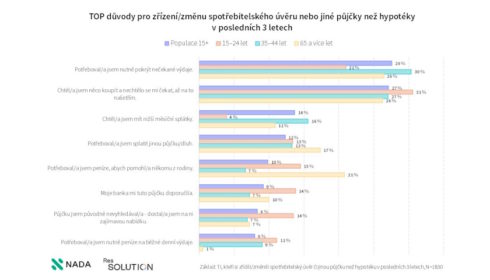

Nyní se ale pojďme blíže podívat na důvody k půjčování peněz (opět vyjma hypoték). Nejčastěji si lidé v posledních 3 letech vzali půjčku nebo úvěr, protože potřebovali nutně pokrýt nečekané výdaje (28 % klientů), nebo si chtěli něco koupit a nechtěli čekat, až na to našetří (27 %).

Z pohledu sociodemografie z dat vyplývá, že zatímco ženy si ve větší míře vzaly spotřebitelský úvěr nebo půjčku, protože potřebovaly pokrýt nečekané výdaje, muži to udělali častěji proto, že si chtěli něco koupit a nechtělo se jim čekat, až na to našetří.

„Asi není překvapením, že nejsilnější tendenci půjčit si na pokrytí nečekaných výdajů měli v posledních 3 letech respondenti ve věku 35–44 let, tedy v období typickém pro velká životní rozhodnutí jako zakládání rodiny, rozsáhlejší rekonstrukce nebo podobně. Naopak druhý nejčastější důvod pro půjčku – neochota šetřit si na věc, kterou si chtějí koupit – je nejtypičtější pro nejmladší skupinu respondentů ve věku 15–24 let,“ komentuje dále data Moris Hyršl, Research Manager výzkumné agentury ResSOLUTION Group.

Když už jsme u mladých respondentů (kteří si v poslední době vzali půjčku), pojďme se podívat i na některé jejich další finanční chování. Oproti starším respondentům například častěji inklinují k tomu půjčit si, protože dostali zajímavou nabídku na spotřebitelský úvěr či jinou půjčku než hypotéku – ať už je zaujala půjčka jako taková, přestože o ní do té doby neuvažovali, nebo se pro ni rozhodli kvůli výhodně se tvářící nabídce s půjčkou spojené (jako peníze navíc na ruku, dárek a podobně). O něco častěji než starší respondenti si také mladí půjčili, protože jim banka konkrétní půjčku doporučila, nebo proto, že v jejich profesním životě nastala nějaká změna.

Nejstarší respondenti nad 65 let si zase mnohem častěji než ostatní půjčovali proto, že chtěli pomoci někomu z rodiny. Toto ale hned na druhém místě platí také pro nejmladší respondenty.

V datech jsme se ale dále podívali i na specifika lidí s aktivními půjčkami (vyjma hypoték) nad rámec jejich důvodů pro půjčování. Jaké mají například životní postoje? Data naznačují, že lidé, kteří mají rádi kvalitu (rádi vlastní kvalitní věci), si častěji berou půjčky z důvodu, že se jim nechce čekat, až si na danou věc našetří. Tato tendence je u nich silnější než u těch, kteří kvalitu tolik neřeší. Rozdíl je mezi nimi 9 procentních bodů.

Dále lidé, kteří se snaží nakupovat co nejlevněji a ve slevách, si oproti těm, kteří tuto tendenci nemají, častěji vzali půjčku pro nutné pokrytí nečekaných výdajů (29 % vs. 18 %). Ze stejného důvodu se k půjčce ve větší míře uchýlili také lidé, kteří při nakupování neporovnávají různé možnosti, ale rozhodují se pro první vyhovující věc (31 %).

„Data do jisté míry podporují i teorii, že lidé, kteří si nedělají moc starostí s tím, co bude dál, častěji půjčkami pokrývají splácení jiného dluhu nebo půjčky. Tím se mnohdy dostávají do dluhové spirály a pravděpodobně jim také chybí ‚polštář‘ vlastních prostředků pro případ nouze. Absenci dostatečné finanční rezervy nahrává i to, že dle dat si tito lidé ve větší míře berou půjčku z toho důvodu, že nastala změna v jejich profesním životě,“ přibližuje Moris Hyršl.

Zajímavé je ale i srovnání životní spokojenosti s důvody pro půjčování peněz. Lidé, kteří nejsou spokojeni se svým životním standardem, si ve větší míře berou půjčky k pokrytí nečekaných výdajů. Rozdíl oproti lidem, kteří jsou naopak se svým standardem spokojení, činí 11 procentních bodů. „Nespokojení“ také častěji půjčkami řeší nižší měsíční splátky nebo zalepení svých denních výdajů.

Inzerce bankovních a spořitelních služeb

Podle dat Ad Intel společnosti Nielsen v segmentu bankovních a spořitelních služeb v období říjen 2023 – září 2024 nejvíce inzerovala Komerční banka s ceníkovou hodnotou reklamního prostoru přes miliardu korun. Druhý největší objem inzerce umístila Raiffeisenbank a třetí Česká spořitelna.

Zdroj: ResSOLUTION Group

Zdroj: eGOVERNMENT.NEWS

Zdroj: B2B NETWORK NEWS